'IPO 재수생'인 밀리의 서재가 몸값을 낮춰서 코스닥시장에 입성하려고 하고 있습니다. 9월 7일~13일까지 기관투자자 수요예측을 통해 공모가를 밴드상단인 23,000원으로 확정하였고, 9월 18일~19일까지 개인투자자 청약을 실시할 예정입니다. 이번 포스팅에서는 밀리의 서재(418470) 공모에 대해서 자세히 알아보도록 하겠습니다.

국내 1위 전자책 플랫폼

'밀리의 서재'는 월 9,900원에 전자책을 무제한으로 이용할 수 있는 전자책 정기구독 플랫폼 '밀리의 서재'를 운영하고 있는 기업입니다. 타업체들은 단행권 판매와 구독 서비스를 병행하는 것과 달리, '밀리의 서재'는 모든 서비스를 구독 형태로만 제공하고 있습니다. 압도적인 보유 도서수, 다양한 콘텐츠(오디오북, 챗북 등), 계열사와의 (KT 번들링 요금제) 등의 경쟁력을 기반으로 국내 구독자수 1위(누적 회원수 629만 명, 실구독자수 60만 명), 시장점유율 1위(63%)를 차지하고 있습니다.

공모 개요

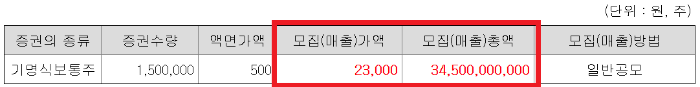

밀리의 서재는 희망공모가 밴드를 20,000원 ~ 23,000원으로 제시하고 기관투자자 수요예측을 실시하였습니다. 시가총액기준으로는 1,622억 원 ~ 1,866억 원 수준입니다.

기관투자자의 수요예측 경쟁률은 619.24 대 1을 기록했습니다. 공모금액이 300억 원대로 소규모이고, IPO 시장이 뜨거웠던 상반기에 1,000 대 1을 심심치 않게 볼 수 있었던 것을 생각하면 저조하다고 생각할 수도 있습니다. 하지만 대어 파두, 넥스틸 등의 상장 이후 IPO 시장이 다소 식었고, 많은 투자자의 관심을 받았던 두산로보틱스의 수요예측이 273.03 대 1로 마감한 것을 감안하면 나쁘지 않은 수준 같습니다.

수요예측 당시 기관투자자의 신청가격 분포를 보면 밴드 상단인 23,000원 이상에 주식을 인수할 의사를 밝힌 비율이 거의 100%(신청수량 기준 99.66%)에 달합니다.

결과적으로 공모가는 밴드상단인 23,000원으로 최종결정되었고, 이로써 밀리의 서재는 시가총액 1,866억 원에 상장하며, 공모를 통해 총 345억원을 모집하게 됩니다.

IPO 재도전, 달라진 점은?

밀리의 서재는 2022년 11월에 IPO를 시도한 적이 있습니다. SK쉴더스, SK스퀘어, 라이온하트스튜디오 같은 시장의 관심을 받던 대어들도 IPO 한파에 회사 가치를 적절하게 인정받지 못한다는 이유로 상장을 철회하던 중에도 상장일정을 10일 정도 연기하면서 까지 기관투자자 수요예측을 강행했습니다.

그러나 수요예측 결과는 처참했습니다. 경쟁률은 100대 1에 미치지 못했고, 대부분의 기관들이 공모가 밴드(21,500원 ~ 25,000원) 하단 이하의 가격을 써냈습니다. 2022년 상반기에 흑자전환에도 여전한 고평가 논란, 구주매출 규모 등이 발목을 잡은 것으로 보입니다.

밀리의 서재의 문제는 상장 기한이 정해져 있다는 것입니다. 재무적 투자자와 맺은 약정에 따라 2024년 9월 내로 상장을 못할 경우에 재무적 투자자는 매도권(Penalty Put Option)과 동반매도권(Drag Along)을 행사할 수 있도록 되어있습니다. 그래서 이번 재도전에는 공모구조를 대대적으로 바꾸었습니다. 기업가치 산출 시 사용한 할인율을 조정하면서 ①시가총액을 하향조정하고 공모 구성을 ②전량 신주하여 작년에 문제가 됐던 부분을 해결하였습니다. 상대가치 주당 평가가액이 37,193원이고, 할인율 46.23% ~ 38.16%를 적용해서 공모가 밴드를 설정하였습니다. 2023년 IPO 기업의 평균 할인율이 37.60% ~ 25.48%인 것을 생각하면 고평가 논란에 신경을 썼고, 몸값을 낮추더라도 상장을 반드시 성공시키겠다는 의지도 느껴집니다.

의무보유 확약 내역

수요예측에 참여한 기관투자자의 자발적인 의무보유 확약 규모를 보면 해당 종목에 대한 기관투자자들의 주가전망 및 기대 수준을 가늠해 볼 수 있습니다. 일정기간 동안 매도를 하지 못하는 대신에 더 많은 주식을 배정받을 수 있기 때문에 주가에 대해 긍정적으로 전망하면 의무보유 확약을 하는 게 일반적입니다. 그런데 밀리의 서재 같은 경우에는 미확약 비중이 94.2%(물량 기준)입니다. 올해 상반기에 핫했던 마녀공장 IPO 당시 미확약 비중이 34.5%이었던 것과는 비교가 됩니다.

상장 이후 유통가능 주식수

상장 이후 유통가능한 주식수가 많으면 주가가 하락할 가능성이 높습니다. 밀리의 서재의 경우 공모주식을 포함해서 총발행주식수(8,111,389주)의 25.07%에 해당하는 2,033,340주가 상장 직후 출회가능한 물량입니다. 이는 2022년 11월 상장 추진 당시 유통가능물량 비중인 약 35% 대비해서 많이 낮은 수치입니다. 올 6월에 상장한 이후 양호한 주가흐름을 보인 알멕의 경우에는 31.56%, 상반기 IPO 중 제일 수익률이 좋았던 시큐센은 74.5%이었던 것을 생각하면, 이번에는 기필코 상장에 성공하겠다는 의지가 엿보입니다.

공모자금 사용계획

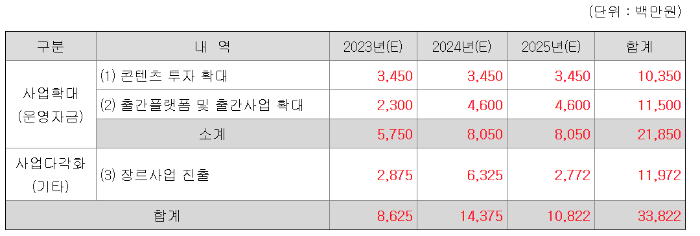

공모자금을 어디에 사용할지도 주가흐름에 영향을 줄 수 있는 부분입니다. 밀리의 서재는 공모자금을 사업 확대 및 다각화에 사용할 예정입니다. 베스트셀러, 성인/기업 대상 콘텐츠를 안정적으로 확보하여 시장지배력을 유지할 뿐만 아니라, 올해 5월에 론칭한 참여형 출간 플랫폼 '밀리로드' 를 확대하고, 이를 통해 확보한 오리지널 IP로 종이책 사업까지 추진할 계획입니다.

밀리의 서재는 9월 18~19일 일반투자자 대상 공모주 청약을 실시했고 449.56대 1의 경쟁률을 기록했습니다. 청약 증거금은 1.94조 원이 몰렸습니다. 최근 공모를 한 종목들의 일반투자자 경쟁률이 1000대 1을 훌쩍 넘은 것을 생각하면 다소 아쉬운 성적표이긴 하지만, 대대적으로 공모구조를 개편한 '저자세 IPO 전략'이 주효했다는 평가입니다. 공모가 산출 시 높은 할인율을 적용하고, 상장 후 유통가능주식수를 낮춘 것은 긍정적이지만, 기관투자자의 의무확약 비율이 낮은 것이 다소 걱정스럽습니다. 추석 연휴 하루전날인 9월 27일 상장 후의 주가 흐름을 지켜봐야겠습니다.

'기업·산업 분석' 카테고리의 다른 글

| [공모 분석] 두산로보틱스(454910), 국내 No. 1 협동로봇 전문기업 (0) | 2023.09.25 |

|---|---|

| 파두(440110) 공모주 분석 (0) | 2023.08.04 |

| [증권사 리포트] 이차전지용 실리콘 음극재 및 CNT 도전재 분석 - 3편 (0) | 2023.06.24 |

| [증권사 리포트] 이차전지용 실리콘 음극재 및 CNT 도전재 분석 - 2편 (0) | 2023.06.18 |

| [증권사 레포트] 이차전지용 실리콘 음극재 및 CNT 도전재 분석 - 1편 (0) | 2023.06.17 |

댓글